-1.png?width=890&height=501&name=MAD%20MAN%20Monthly%20Report%20Cover%20(3)-1.png)

<8月号の目次>

◎ リテールメディア成功の鍵:9つの視点から読み解く真実

◎ カナダ企業によるセブン&アイHDのM&A提案の背景

◎ 密かに増加するプレミアムスポーツの広告市場

◎ 【コラム】MAD MANが解説する日本でのニュース

密かに増加するプレミアムスポーツの広告市場

図1:カナダ発の「Lululemon」がオリンピックにおけるカナダ代表チームの公式ユニフォームスポンサーを発表した様子(2021 年 9 月 23 日)

出所)Lululemonの公式Instagra

パリ2024オリンピックでの日本の金メダル獲得数やそのシーンを、筆者はSNSで繋がる知人から流れてくる「短編動画」で都度、見聞きした。現地の感覚として、米国やニューヨークの街ではオリンピックへの関心が日本と比べると極めて低かったにもかかわらず、このような情報が伝わってきた。

気づきとなったのは、筆者でさえSNSのおかげでオリンピック(スポーツコンテンツ)を認識したことだ。これは3年前の東京オリンピックではあまり見られなかった新しい現象だ。

■SNSで繋がるオリンピック

筆者の体感談を続ける。オリンピック開催中にニューヨークのスポーツバー(レストラン)を訪れた際、壁一面の大画面テレビには、地元のヤンキースやメッツの野球(MLB)、プロサッカー(MLS)の試合が放映され、周りの人々が応援している様子を見た記憶はあるが、オリンピックに関してはほとんどそのようなシーンが見られず、気付くことすらできなかった。

それにもかかわらず、今年、筆者はチームUSAが陸上リレー競技で優勝したシーンを知っている。それはSNSで短編動画を視聴していたからだ(権利関係の正誤についてはここでは横に置いておこう)。

過去のオリンピックと比較すると、テレビ放映による視聴だけでなく、SNSを通じた「スポーツ配信」特に短編動画の視聴がその価値を大きく押し上げている点に注目してみよう。

■カナダ発のヨガウエア企業LululemonとSNS配信の価値

青山や銀座にも店舗を展開するヨガウエアのLululemon(図1参照)は、カナダ発のブランドであり、2022年の冬季北京オリンピックからIOCと長期契約を結び、チーム・カナダをサポートしている。筆者は2024年のパリオリンピックのSNS縦型動画の配信を通じて、3年遅れでこのスポンサーシップの事実や関連動画に気づき、それがきっかけで商品の検索や購買に至った。

このようなオリンピック(IOC)の例に限らず、ヤンキース(MLB)やリオネル・メッシ(MLS)などのスポーツコンテンツも、ファンでない筆者にリーチしてきたことを考えると、SNS配信がスポーツコンテンツ全体の価値(広告)を広範囲に引き上げている可能性がある。その延長線上に、今後の展開を考えるヒント(DDS:「で、どう、する」)としよう。

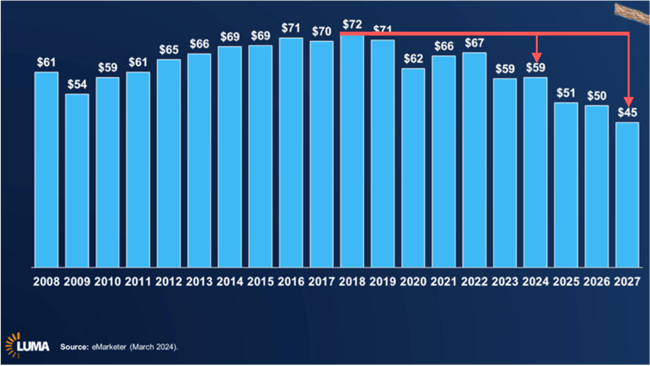

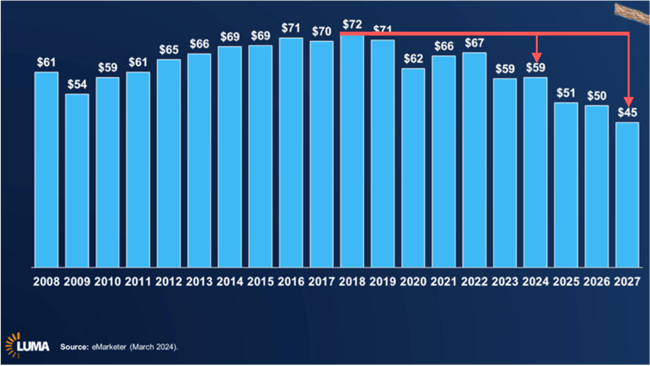

図2:米国におけるテレビ放映の広告収益推移(1ドル100円で単純換算すると、

ピーク時は2018年の7.2兆円、2024年は5.9兆円、2027年予想が4.5兆円とされている)

出所)LUMA Partners

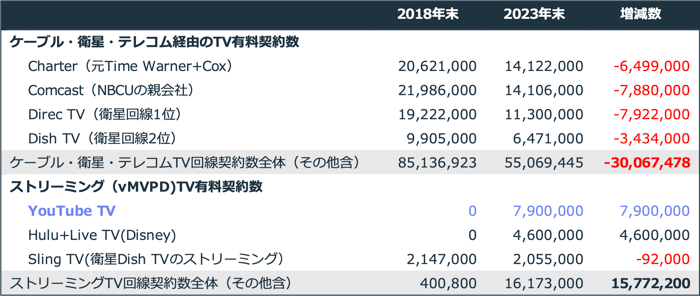

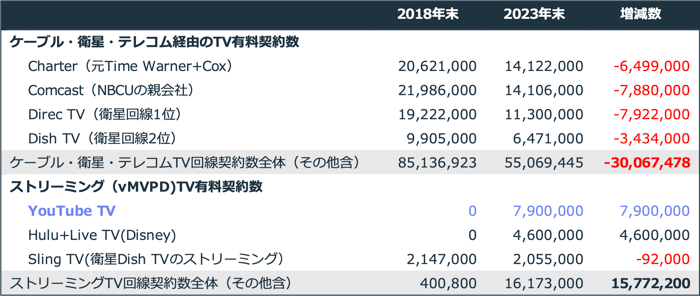

たとえテレビ放映の視聴率や視聴者数が減少しているとしても(図2・3:参照)、テレビを見ない人々にも、放映権によって守られているはずのスポーツコンテンツが、SNS動画を通じてリーチされている状況には一考の価値がある。視聴者がストリーミングへシフトし、1〜2時間のスポーツゲームをフルで鑑賞しないとしても、その認知が広がっている状況に注目したい。

図3:米国の有料テレビ契約数の推移|2018年と2023年の比較(2024年5月号Vol.114より再掲)

出所)Leichtman Research Groupの資料より筆者集計

もし、届けるコンテンツがスポーツではなくドラマや映画であれば、どんなにメガヒット作と言われても、視聴アカウントを持たず、興味のない人へのリーチは限定的だ。たとえば、筆者はNetflixの歴代視聴上位10作品を一つも認知していない。同様の現象は他のジャンルでも発生し得るし、それが一般的ではないだろうか。

■米国における「縦型の短編ストリーミング」の大きな失敗例

スマホの縦型動画の普及からすでに6〜7年が経過したが、その初期における米国の事業失敗例として、2018年に鳴り物入りでスタートした「Quibi」の縦型短編ストリーミング配信事業を振り返ってみよう(図4参照)。

2018年当時、超有名な起業家によるプロジェクトとして約2,000億円(17.5億ドル)の資金が即座に集まった。その出資者もDisney・Fox・NBCUniversal・Sony・WarnerMedia,・Viacom・MGMといったトップコンテンツ企業に加え、Goldman Sachs・JPMorgan・Alibaba(中国)といった金融大手が名を連ねるほどだった。

図4:「Quibi」の創業者であるJeff KatzenbergとMeg Whitmanは、業界でその名前を知らない者はいないほどのゴールデンコンビだ。

出所)Variety(2018年8月7日)

Quibiは短編ドラマシリーズをモバイル視聴者向けに提供するサービスで、従来の16:9の横長フレームだけでなく、9:16の縦長フレームをスワイプで切り替え可能な視聴体験を売り物にしていた。30分のテレビ番組や2時間の映画とは異なり、Quibiのコンテンツは10分以下のエピソードをシリーズで配信し、初年度に740万人のサブスクライバーの獲得を目指した。

しかし、結果としてQuibiは2020年12月に事業を終了させている。これは、鳴り物入り始まった米国の縦型スマホ動画コンテンツ事業が「巨額を投じてやってみたら失敗だった」という一例だ。

この米国でのしくじり例は5年以上前のことだが、今になってLINEの「タテコン(縦型コント番組)」や「自社コンテンツの縦型化」など、同様の試みが続々と現れている。次にどのような結果がもたらされるのかは、おおよそ予想がつくだろう。

■プラットフォーマーにとって必須となるフォーマット

今やDisneyでさえ、自社制作コンテンツの一斉配信とサブスクリプションモデルに対する躊躇が見られるようになっている。かつてのDisneyであれば、世界中で評判となるコンテンツを巨額な制作費と広報予算を投じて一気に回収するという方程式が成り立っていた。

このような特定の熱狂的なファンからの視聴を獲得するビジネスモデルを、「映画型」や「Netflix型」と称してみる。プレミアムな(目を引く)コンテンツに対し、視聴者が賛同してサブスクリプションを申し込み、有料VODやテーマパークのチケットを購入する方式だ。

番組コンテンツの製作による利益回収が難しいとされる一方で、スポーツコンテンツはSNSの影響を受け、新たな魅力を持ち始めている。

前出のQuibiを「放映局」と見立てるならば、この放映局には「スポーツ」と「ライブ(コンサートから天気予報まで)」の要素が欠けていた。どれだけ人気のドラマや番組に制作費を投じ権利を保持していても、有料サブスク数だけでは採算が取りにくいということを示している。実際、NetflixやAmazonが巨額のスポーツ放映権を獲得しようとしているのは、それがもはや必須のフォーマットだからである。

■スポーツコンテンツが生む新たな視聴形態とゲームコンテンツへの広がり

現在、縦型のSNSストリーミング視聴は一般的になりつつあり、スポーツにおいては「感動シーン集のショート動画」や「選手個人のストーリー」、「見逃し視聴」、「マルチアングル映像」、「AIキャスター」など、従来のテレビ放映や録画では実現できなかった新しい視聴体験が生まれている。

「映画型・Netflix型」では大ヒット映画やドラマが生まれにくくなっている一方、スポーツは幅広いデモグラフィックにリーチできる。特に英語がネイティブではない層や国(日本を含む)へのリーチは顕著だ。映画やドラマは、好みの変化やシリーズの終了とともにファンが離れる傾向があるが、スポーツは「生涯にわたる・忠誠心のある・没入型体験」としてのコンテンツである。

さらに、撮影技術の進化により、選手の動きをセンシング(計測・数値化)して3D/CG化することで、「eWorld Cup」や「ファンタジーゲーム」への発展、「NFTトレーディングカード」との相性の良さなど、ゲームコンテンツや副収入の可能性も広がる。これは広告主にとっても新たな機会を生む。

■スポーツが支えるリニアTV市場・押し上げるCTV市場

話題を図2に戻すと、米国テレビ局における広告収益が減少していることが一目でわかる。図2のピークは2018年頃で約7.2兆円(720億ドル※)に達したが、2024年は5.9兆円、2027年には4.5兆円にまで縮小する予測が立てられており、市場の半減期が近づいていることが示されている。(注:20年の為替変動を踏まえ1ドル100円換算)

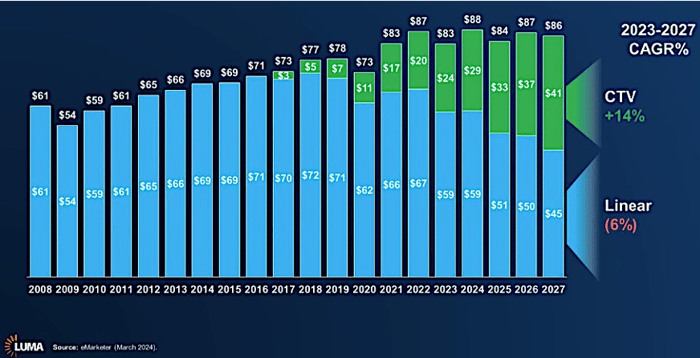

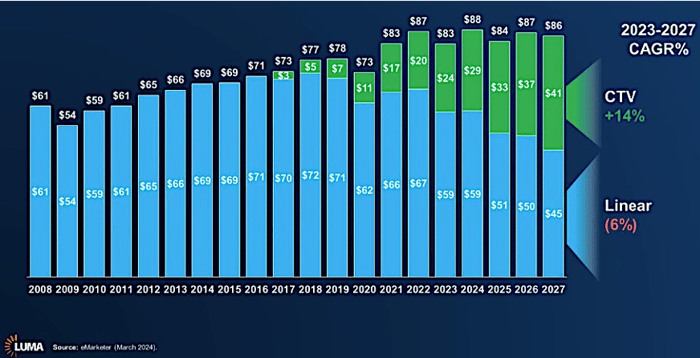

図5:リ二ア放映における収益の落ち込みをCTVが上積みしている

出所)LUMA Partners

一方、図2におけるテレビ収益の減少とは対照的に、図5ではストリーミング配信収益の増加が示されている。確かに、スマートフォン、パソコン、テレビといった「画面」を通じて映像コンテンツを視聴する時間の割合をチャンネル別に見れば、従来のテレビ画面視聴よりもストリーミングのシェアが・・・

続きはMAD MANレポートVol.117(有料購読)にて

ご購読のお問い合わせは、本サイトのコンタクトフォームより、もしくは、info@bicp.jpまでお願いいたします。MAD MAN Monthly Reportの本編は有料(年間契約)となります。詳しくはこちらのページをご覧ください。

.png?width=750&name=Vol.%20131%20Oct.%202025%20(4).png)

.png?width=750&name=Vol.%20131%20Oct.%202025%20(1).png)

-1.png?width=890&height=501&name=MAD%20MAN%20Monthly%20Report%20Cover%20(3)-1.png)